Asset Allocation y Construcción de Carteras 2T202110 min read

Tiempo de lectura: 6 minutosESCENARIO CENTRAL

Seguimos avanzando por el nuevo ciclo económico, en gran medida gracias al extraordinario apoyo monetario y fiscal que seguimos viviendo en las economías más significativas. Geográficamente, existirán distintas velocidades a la hora de recuperar el tiempo perdido en el crecimiento económico y en la subida de los los precios, por lo que debemos estar muy atentos para discriminar aquellas situaciones que se presenten de manera coyuntural de las estructurales.

La visibilidad de posibles soluciones definitivas para la pandemia en forma de vacunas, debería ser soporte suficiente para apostar por un crecimiento económico cada vez más orgánico, en el que el consumo y la inversión deben dejar en segundo plano al sector público. Habrá que medir cómo incidirán en la economía y los mercados financieros las enormes inyecciones de liquidez y gasto público producidas, analizando así mismo cómo afectarán a las empresas los cambios de hábitos y costumbres de los consumidores tras la pandemia. Los fuertes estímulos seguirán dando soporte a economía y mercados durante un período, si bien tenemos que plantearnos la construcción de carteras pensando más en el largo plazo que en el inminente.

Mantenemos el escenario que el ciclo financiero se está adelantando al ciclo económico con una intensidad mayor de la habitual, provocando un fuerte diferencial entre ambos. Debemos pararnos a pensar si queremos construir una cartera para el corto plazo o utilizar el plazo inmediato como herramienta para construir una cartera a futuro. A corto plazo debemos asumir que los mercados estarán soportados por los Bancos Centrales y el gasto público, por lo que las correlaciones entre los activos de riesgo se mantendrán elevadas y será importante tener claro el riesgo sistémico que estamos dispuestos a asumir utilizando activos líquidos para ello. Este ciclo vendrá liderado por pilares como la inversión pública, la tecnología y la economía sostenible, en un entorno en el que estructuralmente crecimiento, inflación y tipos de interés serán bajos. Esta situación estructural no estará exenta de volatilidad en alguna de las variables mencionadas, pudiendo asistir a momentos puntuales en los que el crecimiento y la inflación estarán, que no serán, especiamente altos. Los árboles no deben impedirnos ver el bosque y debemos apostar por las situaciones de fondo mencionadas como estructurales y no por las coyunturales.

Evidentemente, nuestro posicionamiento no debe estar tan sesgado a la tecnología como en anteriores trimestres, por lo que iremos equibrando las carteras entre valor y crecimiento mientras que mantienen el carácter cíclico. Sin embargo, no será hasta que consideremos que el consumo y la inflación vendrán para quedarse de manera definitiva, cuando giraremos estructuralmente el posicionamiento hacia valores que se beneficien claramente del valor intrínseco de las compañías. No podemos olvidar pilares claves que han venido para quedarse, como son tecnología y economía sostenible, por lo que la cartera se deberá ir rotando a medida que crecimiento, consumo e inflación sean estructurales, aunque tendremos que vivir con reversiones a la media o divergencias en las valoraciones que inviten a la duda.

Seguimos teniendo en mente mantener una cartera con Beta igual o superior a 1, utilizando el corto plazo como herramienta para ir construyéndola a medida que surjan oportunidades. Como creemos que esas oportunidades existirán, utilizaremos las correcciones del mercado para ir tomando el posicionamiento comentado.

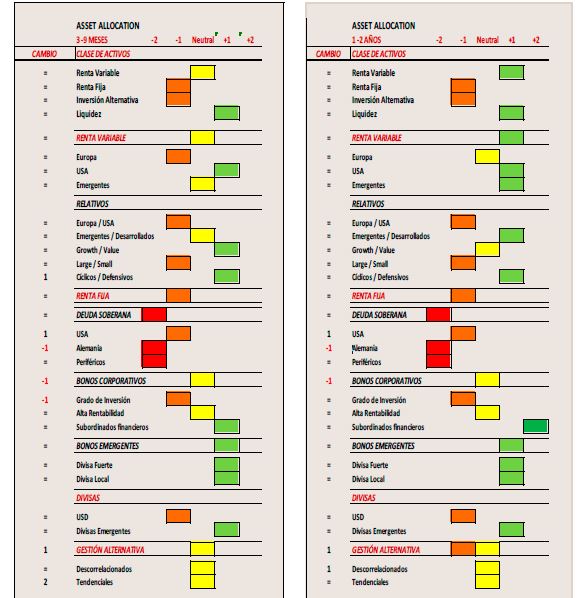

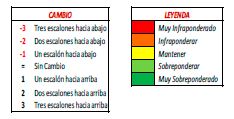

HORIZONTE TEMPORAL

El corto plazo no debe eclipsar nuestro perfil de riesgo o visión de mercado a largo plazo. Se debe asumir un riesgo que podamos mantener en cartera sin que nos echen los movimientos del mercado. Más vale un riesgo menor con amplio margen de confortabilidad que un mayor riesgo con escaso margen, ya que no se nos puede olvidar lo que representa el concepto de volatilidad. Debemos aprovechar los movimientos pronunciados de las diferentes clases de activos como una oportunidad para rotar carteras, no para desistir de nuestro posicionamiento.

LIQUIDEZ

Aún teniendo un coste directo sigue siendo el verdadero refugio. Las elevadas inyecciones de liquidez de los últimos años fueron empleadas por inversores para apalancamiento en los mercados y por las compañías para recompra de acciones, sucesos que alimentan la crisis de liquidez en mercados bajistas. Para un inversor en Euros, toda esperanza de rentabilidad positiva tiene riesgo, por lo que debemos mantener liquidez para no tener que vender en determinados momentos activos especialmente castigados y para aprovechar los desajustes entre valor y precio que se produzcan. La liquidez no es falta de ideas sino una clase de activo poco rentable pero muy valioso en momentos de alta volatilidad. Además, tenemos que tener en cuenta que cada vez son más los activos que tradicionalmente han sido defensivos y han dejado de serlo.

ACTIVOS ILÍQUIDOS

La iliquidez de los subyacentes o de los vehículos que los empaquetan debe ser compensada con una mayor esperanza de rentabilidad. Los bajos tipos de interés y el exceso de liquidez han provocado una excesiva inversión en este tipo de productos de los cuales somos firmes defensores siempre que respondan a una alta exigencia de calidad, una adecuada esperanza de rentabilidad, tengan flujos de caja recurrentes, vencimiento definido y nuestra cartera tenga un tamaño suficiente para diversificarlos. Un excesivo porcentaje en estos activos puede provocar la venta indiscriminada de otros más líquidos sin posibilidad para reflexionar sobre si su valor es realmente el precio percibido o no y desajustar la cartera. Activos ilíquidos sí, pero limitados y acompañados de activos que realmente sean líquidos. No olvidemos que los parámetros básicos de la gestión de carteras son rentabilidad, riesgo y…liquidez.

AGILIDAD

No es necesario hacer tirabuzones para construir una cartera ahora mismo. Debemos dotarlas de una flexibilidad con la que con pocos movimientos podamos cambiar los sesgos. Queremos construir una cartera con Beta elevada donde la decisión a tomar sea contra qué perfil de riesgo queremos medirla. Quizá pueda permitirme asumir un mayor riesgo cuando se estabilice la volatilidad pero debo ir construyéndola y, para eso, necesito una cartera liviana. Carteras largas cubiertas con futuros, capacidad de realizar cambios asumiendo pérdidas a cambio de esperanza de rentabilidad, liquidez o no perseguir los índices son alternativas valorables. La agilidad que predicamos permite tener flexibilidad en la gestión, algo muy útil para quien considere que la gestión activa es necesaria en el entorno actual. Un par de operaciones básicas deben permitir el giro de la cartera. Tenemos que tener definido un plan para actuar y ser flexibles para ello.

CARTERA TRONCAL ESTABLE CON TINTES DINÁMICOS

Hay que tener claro el riesgo que somos capaces de asumir y la rentabilidad negativa que estamos dispuestos a soportar. La gestión de carteras va mucho más allá de acertar con el momento de mercado. Es deseable mantener una gestión estable troncal complementada con movimientos tácticos en la exposición al riesgo, selección de subyacentes, localización geográfica o sectorial. El objetivo debe ser una cartera troncal estable en un porcentaje elevado sobre el posicionamiento total, pero que permita realizar diversos movimientos tácticos a lo largo del ciclo con el porcentaje restante. Una gestión activa no exige un cambio radical en el posicionamiento de las carteras, sino ser capaz de girar la cartera con escasos movimientos puntuales.

ACTIVOS DESCORRELACIONADOS

Cuando el mercado se estabilice, podremos ver cierta descorrelación entre los diferentes activos y debemos aprovechar para reducir el riesgo de las carteras sin caer en el error de confundir descorrelación con correlación negativa. Debemos buscar activos que se compensen de manera que ayuden a la cartera a disminuir la direccionalidad y/o intensidad de los mercados.

POSICIONAMIENTO

- Positivos

Partiremos de una Beta ligeramente por debajo de 1 que iremos incrementando hasta 1 o más a medida que haya oportunidades. Es importante definir nuestro perfil de riesgo y el índice contra el que debemos medir la cartera de manera sostenible en el tiempo. Un mercado con elevada volatilidad ofrece oportunidades si estás dentro de tu horquilla de riesgo asumible.

- Sobreponderando renta variable sobre renta fija

Más debido a nuestra perspectiva negativa sobe la parte gubernamental que por la corporativa. Los diferenciales de crédito tan estrechos pueden no ser suficiente colchón si se producen subidas de tipos de los activos libres de riesgo. Incrementariamos posiciones si se normalizara el mercado o los Bancos Centrales bajasen la guardia, algo que vemos poco probable en Europa y Japón.

- Sobreponderamos USA sobre Europa, pequeñas compañías sobre grandes, crecimiento sobre valor, cíclico sobre defensivo y en emergentes exclusivamente Asia

A medida que vayamos considerando la inflación como algo estructural iremos neutralizando sesgos como el de crecimiento sobre valor, si bien creemos que algunos como el de USA sobre Europa es dificil que invite a ese giro.

- Buscaremos compañías de calidad, con mucha caja y capacidad para seguir generándola. Nos inclinamos por sectores ligados al sector público como infraestructuras, la nueva economía como tecnología o todo lo cercano a la economía sostenible como determinadas energías.

- Mercados emergentes: nos centramos en Asia

Su crecimiento sostenido, sus reservas, la posible depreciación del dólar y el sesgo tecnológico de su economía nos merecen toda la confianza. En el lado opuesto situaríamos a Latinoamérica, que evitaríamos por el momento, ya que la volatilidad en su crecimiento nos puede parecer una oportunidad puntual en algún momento, pero no estructural.

- Crédito

El bajo riesgo de impago por el soporte dado por los Bancos Centrales será efectivo a nivel sistémico. El escaso carry de los activos con grado de inversión nos empujarán al alto rendimiento, donde seguimos evitando sectores como energía, aerolíneas o turismo. Sobreponderamos deuda subordinada financiera europea, la gran beneficiada por el BCE, que sigue siendo la forma que más nos convence para jugar a los bancos. La solvencia de estas entidades es muy superior a su esperanza de rentabilidad.

- En renta fija emergente nos gusta tanto la denominada en divisa local como la denominada en dólares. Creemos que la caída producida en el billete verde dará un gran respiro a los emisores de las mismas, tanto corporativos como gobiernos.

- Inversión alternativa

Buscaremos descorrelación que ayude a disminuir beta respecto nuestro índice de referencia y selectores de valores capaces de generar alpha a través de estrategias long/short.

- Metales preciosos

Oro, plata, platino y paladio puede ser una cesta de metales con resultados razonables en momentos cíclicos. Los tipos de interés reales negativos y la diversificación de divisas de los Bancos Centrales los hacen activos atractivos como inversión que pueden ejercer como refugio en momentos de mayor aversión al riesgo.

- Seguimos cautos con el dólar. Pensamos que la proactividad de la política fiscal americana seguirá incrementando los déficits y los Bancos Centrales mantendrán su política de diversificación de sus reservas. Seguramente no veamos grandes movimientos bajistas del Eurodólar, pero si mayor debilidad del dólar frente a otras divisas.