Construcción de Carteras 2T 20206 min read

Tiempo de lectura: 4 minutosHORIZONTE TEMPORAL

Los árboles deben dejarnos ver el bosque. El corto plazo no debe eclipsar nuestro perfil de riesgo y/o visión de mercado del largo plazo. Mientras no se constate la contención global de la curva de contagios y sus consecuencias en la curva económica vamos a vivir momentos de gran volatilidad. Se debe asumir el riesgo que podamos mantener en cartera sin que nos echen los movimientos del mercado. Más vale un riesgo neto menor con amplio margen de cofortabilidad que un mayor riesgo con escaso margen, ya que no se puede olvidar el concepto de volatilidad y lo elevada que está actualmente. No se trata de solicitar mantener la calma sino de tener una cartera que permita mantenerla aprovechando movimientos pronunciados de las diferentes clases de activos como una oportunidad para su rotación.

LIQUIDEZ

Aunque tenga un coste directo sigue siendo el verdadero refugio. Las elevadas inyecciones de liquidez durante el pasado ciclo económico fueron empleadas en gran medida para apalancamiento en los mercados y recompra de acciones por parte de las compañías, lo que alimenta la crisis de liquidez en mercados bajistas. Insistimos que toda esperanza de rentabilidad positiva tiene riesgo, por lo que se debe mantener liquidez que permita no tener que vender activos especialmente castigados por el desapalancamiento o simplemente para aprovechar los desajustes entre valor y precio que produce la volatilidad. La liquidez es una clase de activo poco rentable pero muy valioso en momentos de alta volatilidad y no falta de ideas.

ACTIVOS ILÍQUIDOS

La iliquidez de los subyacentes o de los vehículos que los empaquetan debe ser compensada con una mayor esperanza de rentabilidad. Los bajos tipos de interés y la continua inyección de liquidez por parte de los Bancos Centrales durante el pasado ciclo económico ha provocado un una excesiva inversión en este tipo de productos de los cuales somos firmes defensores cuando responden a una alta exigencia de calidad, adecuada esperanza de rentabilidad, cash flow recurrente y plazo finito. Un excesivo porcentaje en estos activos puede provocar la venta indiscriminada de otros más líquidos sin posibilidad para reflexionar sobre si su valor es realmente el precio percibido o no. Debemos tener cuidado con activos que teóricamente son líquidos pero se comportan como el cemento cuando los necesitas. Activos ilíquidos sí, pero los líquidos deben ser líquidos. No olvidemos que los parámetros básicos de la gestión de carteras son rentabilidad, riesgo y…….liquidez.

AGILIDAD

No hace falta hacer tirabuzones para construir una cartera ahora mismo. Buscamos una cartera básica y ágil. Ya habrá tiempo y momentos de encriptar las carteras. Debemos dotarlas de tal flexibilidad que con pocos y simples movimientos podamos cambiar los sesgos. Apostamos por una cartera con beta acercándose a 1, donde lo más importante sea contra que perfil de riesgo queremos medir esa beta, esa es la decisión realmente importante. Quizá pueda permitirme asumir un mayor riesgo cuando se estabilice la volatilidad pero debo ir construyéndola y para eso necesito una cartera liviana. Carteras largas cubiertas con futuros, capacidad de realizar switchs asumiendo pérdidas a cambio de esperanza de rentabilidad, liquidez o no perseguir los índices son alternativas valorables.

CARTERA TRONCAL ESTABLE CON TINTES DINÁMICOS

Hay que tener claro el riesgo que somos capaces de asumir y la rentabilidad negativa que estamos dispuestos a soportar. La gestión de carteras va mucho más allá que acertar con el momento de mercado. Mantener una gestión estable troncal pero que tenga un complemento que nos permita movimientos tácticos en la exposición a riesgo, selección de subyacentes, localización geográfica o sectorial, etc, sin perder el horizonte temporal del largo plazo. Una cartera troncal estable en un porcentaje elevado que permita realizar diversos movimientos tácticos a lo largo del ciclo con el porcentaje restante.

ACTIVOS DESCORRELACIONADOS

Cuando el mercado se estabilice podremos ver cierta descorrelación entre los diferentes activos. Hay que aprovecharla para reducir el riesgo de las carteras con esta herramienta sin caer en el error típico de confundir descorrelación con correlación negativa. Debemos buscar activos que se compensen de manera que ayuden a la cartera a disminuir la direccionalidad y/o intensidad de los mercados.

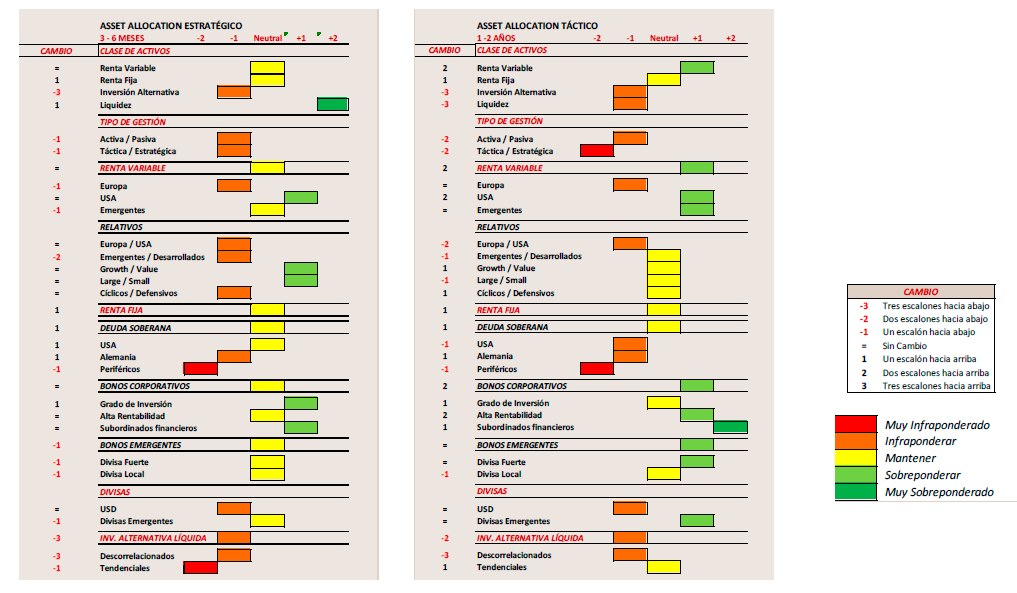

POSICIONAMIENTO

- Estructura neutral de cartera. El posicionamiento en la cartera a corto plazo debe ser una herramienta para alcanzar nuestro objetivo a medio. Para ello partiremos de una beta ligeramente por debajo de 1 que iremos incrementando progresivamene hasta llegar a límites que pueden incluso superar la unidad. Es especialmete importante definir adecuadamente el índice contra el que entendemos que debemos medir la cartera, es decir nuestro perfil de riesgo, y ser capaces de mantenerlo estable. El mercado ha puesto en precio de una manera express la recesión y puede ser una oportunidad, pero no estará exenta de volatilidad.

- Aunque estemos neutrales a corto plazo, vamos sobreponderando ligeramente la renta variable sobre la renta fija corporativa pensando en el medio plazo y su liquidez frente el mercado corporativo. Dotamos a las carteras de liquidez que nos permita aprovechar los movimientos que se vayan produciendo para alcanzar nuestros objetivos a medio.

- En renta variable en un primer momento sobreponderamos grandes compañías sobre pequeñas, crecimiento sobre valor, USA sobre Europa, defensivos sobre cíclicos y en emergentes nos centramos en Asia. A medida que vaya avanzando el ciclo iremos neutralizando los movimientos si bien mantendremos el largo de USA y ampliaremos la apuesta geográfica de emergentes.

- Nos inclinaremos por sectores defensivos con preferencia en Tecnología y Salud en primer momento y ya tendremos tiempo de ir dando un carácter más cíclico. Nuestra preferencia irá a compañías con poca deuda, mucha caja y con capacidad de seguir generándola.

- A pesar del riesgo de impagos del mercado de crédito consideramos que esto ya se ha puesto en gran medida en el precio, por lo que iremos construyendo la cartera con deuda de grado de inversión sobre el alto rendimiento, apoyada por algo de duración de gobiernos como protección. Posteriormente iremos girándolo hacia más riesgo sobre todo en aquellos casos que los inversores tengan cierta paciencia.

- Mantenemos la sobreponderación en deuda subordinada financiera, Nos convence mucho más como forma de jugar los bancos, sobre todo tras los anuncios de BCE.

- Preferimos el oro como activo refugio antes que bonos de gobierno o dólar. Con los tipos de interés en negativos no vemos ninguna ventaja en éstos salvo cierta liquidez.