1. Sin ondas de choque de una China en desaceleración. / 2. El mercado eléctrico: cómo se forma el precio de la electricidad11 min read

Tiempo de lectura: 7 minutos1. Sin ondas de choque de una China en desaceleración.

Texto: Bruno Patain, Head of Spain and Portugal, Eurizon Capital

Los analistas y la prensa financiera han dejado de hiperventilar sobre el inminente colapso financiero de China. A veces me pregunto si gran parte de las oscilaciones del mercado son alimentadas y exageradas por nosotros mismos, es decir, nos convencemos a nosotros mismos. Algunos ejemplos son la idea de que China está a punto de colapsar. Esto no significa ignorar la realidad en China de que el sector inmobiliario probablemente ya no será el principal propulsor de la economía china.

No obstante, tengo algunas consideraciones intempestivas que compartir:

- Todavía no hay ondas de choque viniendo de una China en desaceleración.

La inminente desaceleración de China y los persistentes riesgos percibidos de un colapso financiero sistémico no han sido confirmados por la decisión de la Fed, el Banco Central Estadounidense; en efecto, la Fed no ha cambiado su decisión de seguir adelante con el tapering. También hemos visto en septiembre un buen comportamiento de la renta variable global, ajustado a la estacionalidad de septiembre, y los precios de las materias primas, incluidos los del carbón, siguen siendo boyantes. Ninguno de estos «perros» ha ladrado. Si la narrativa popular de un escenario muy bajista para China es remotamente cierta, uno podría esperar que los precios de los activos financieros empezarían a anticipar que tal escenario se materializa. Sin embargo, el hecho es que hasta ahora no ha habido casi ninguna repercusión fuera de China.

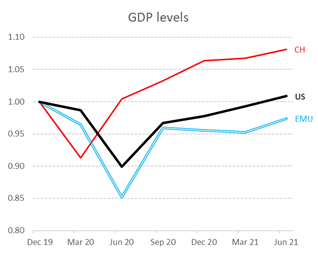

- China está haciendo todo esto, porque puede permitírselo.

En lugar de seguir la lógica de que (i) si el sector inmobiliario chino se ralentiza, (ii) entonces la economía china se ralentizará y se avecinan otras cosas malas no lineales, sugiero que los inversores consideren invertir la lógica: Pekín ha decidido tomar estas medidas reguladoras precisamente porque cree que puede permitirse correr los riesgos ahora. Por si sirve de algo, creemos que esta última lógica (hay que reconocer que es más china que estadounidense) es más correcta a la hora de pensar en China. El crecimiento económico tanto absoluto como relativo de China sigue siendo superior al de la mayoría de los países del mundo. Para China, tanto el crecimiento absoluto como las tasas de crecimiento relativo importan: si, desde el comienzo de la pandemia, China está un 7% del PIB por delante de EE. UU. y cerca de un 10% por delante de Europa, ¿por qué no puede hacer una parada para acto seguido poder correr con fuerza durante más tiempo? De hecho, creo que una razón fundamental por la que Pekín está tomando tantas medidas ahora es por su fuerte crecimiento relativo frente a sus principales rivales, como se puede ver en el grafico siguiente. Así como el mundo está reduciendo los riesgos hoy para aumentar los riesgos mañana, China está haciendo exactamente lo contrario. Los analistas y expertos no tienen por qué estar de acuerdo con nosotros ahora, pero creo que mi forma de entender de dónde viene Pekín acabará demostrando ser la estrategia más astuta y sabia.

- Los tenedores de bonos High Yield en USD (como Evergrande) nunca se han molestado en hacer preguntas clave.

El mayor grupo de emisores de bonos corporativos chinos en el mercado de bonos off-shore en USD es el sector inmobiliario. Se trata de un sector con todos sus créditos y gastos en Renminbi (RMB), la divisa china. ¿Cuál es la razón por la que emiten bonos que pagan un cupón del 7-8% en el mercado del dólar en Hong Kong? La razón es sencilla: habían agotado la capacidad de financiación onshore, es decir en China misma. Pero los inversores extranjeros que compraron estos bonos de alto rendimiento nunca se molestaron en hacer estas preguntas básicas, tal vez porque los rendimientos eran muy buenos. Y de repente parecen sorprendidos al enterarse ahora de que estos bonos corporativos HY eran arriesgados… Los problemas de riesgo moral tienen múltiples facetas. Los inversores extranjeros que poseen estos bonos no son tan inocentes, nos gustaría sugerir.

- ¿China es invertible? Dicho de otra forma, ¿deberíamos estar invertidos en China?

Por supuesto que sí. Basta con mirar los precios de las acciones chinas a lo largo del tiempo: en los últimos 15 años, la volatilidad anualizada ha sido de algo menos del 30%, a la par que la del petróleo. Los retrocesos bruscos y profundos de las acciones chinas y los repuntes igualmente sorprendentes son habituales en China. Son signos de inmadurez de los mercados de renta variable en China. Pero seguimos hablando de la economía con las perspectivas más brillantes a largo plazo, lo que en teoría debería traducirse en unos beneficios empresariales boyantes, independientemente de las intervenciones marginales y selectivas del gobierno. El ratio precio/beneficios (Price/Earnings en inglés) PE en China debería sufrir una deducción por riesgo político, pero ¿debería Alibaba cotizar a 14 veces mientras que sus equivalentes en Estados Unidos lo hacen a 40? Del mismo modo, la deuda pública y semipública china se ha comportado francamente bien, en contraste con el crédito HY en el mercado estadounidense. Pero nadie habla de esto, cuando el mercado doméstico de bonos en divisa local (el Renminbi) tiene un tamaño cercano a los 20 billones de dólares, mientras que el mercado de bonos off-shore emitidos principalmente en Hong Kong en dólares es de 1 billón de dólares. Es extraño…

En resumen.

Los inversores no necesitan ser contrarios para mostrarse escépticos ante el bombo y platillo de los medios de comunicación, del que se hacen eco muchos analistas. Una gran historia no puede ir y venir así. Y la apertura de China como mercado para invertir es una gran historia sin duda ninguna, como mínimo de la misma importancia que la implementación del Euro como divisa. De hecho, en Eurizon, hablamos de que después de décadas con un solo Sol económico-financiero, EE. UU., ahora hay un segundo Sol emergiendo, y por lo tanto un mundo de oportunidades. Hace apenas dos semanas todo el mundo estaba frenético con Evergrande y un colapso en China, y ahora todo está tranquilo en los medios. Este silencio confirma nuestra visión positiva sobre el país.

2. El mercado eléctrico: cómo se forma el precio de la electricidad.

Texto: Miguel Lizaso, Director A&G Renewables Iberian Solar

Cuando se habla del mercado eléctrico en España, cada uno puede tener una primera imagen en su cabeza: la bombilla que se enciende, las grandes torres de transmisión que adornan el paisaje, una central de generación térmica con su torre de refrigeración y su nube “no contaminante”, … Pues bien, todas esas visiones son ciertas, ya que el mercado eléctrico es muy amplio y abarca diversas actividades como generación, transporte, distribución y comercialización, siendo todas ellas la que componen el mercado nacional, con un componente variable de regulación y mercado liberalizado que incrementa la complejidad del mismo.

Sin entrar en la complejidad del sector en su conjunto, vamos a tratar de explicar la formación del precio de la electricidad en España, el conocido como pool eléctrico, y que tan famoso es en estas últimas semanas por su evolución creciente batiendo récords históricos al alza continuamente.

En primer lugar, hay que distinguir el precio mayorista, que es el que remunera las actividades de generación, cualquiera que sea la tecnología utilizada (hidráulica, térmica, nuclear, renovable…) y el precio minorista, es decir, el que paga el consumidor final de la electricidad, que además del precio mayorista incluye unos pagos fijos (peajes y recargos, en su terminología) que permiten remunerar al resto de actividades (red de transporte, redes de distribución, etc.) y la fiscalidad asociada a la actividad comercial.

Un sistema marginalista para fijar el precio mayorista

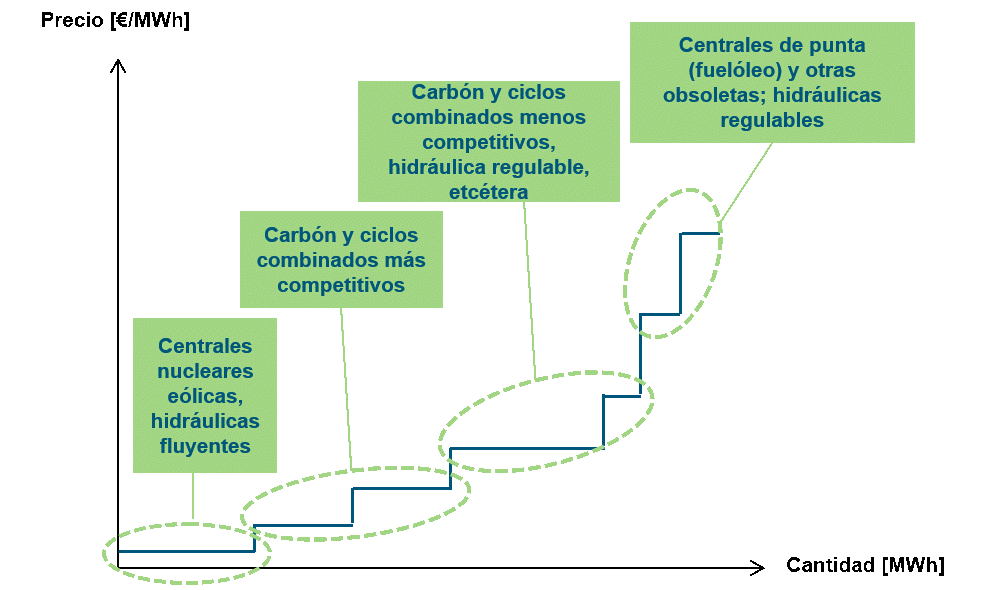

El mercado mayorista español sigue un funcionamiento marginalista, por el que la última unidad de oferta aceptada por una unidad de demanda, fija el precio para todas las tecnologías ofertantes en cada hora de cada día del año.

Normalmente, las tecnologías ofrecen un precio que les permita recuperar sus costes operativos de generación, parte de sus costes de inversión y un margen comercial. En el mercado existen tecnologías con costes más bajos (hidráulica, solar fotovoltaica, eólica…) o con menor flexibilidad y restricciones de operación (nuclear, renovables no gestionables) que ofertan precios más reducidos que otras tecnologías con mayores costes (generación térmica con gas, como los ciclos combinados).

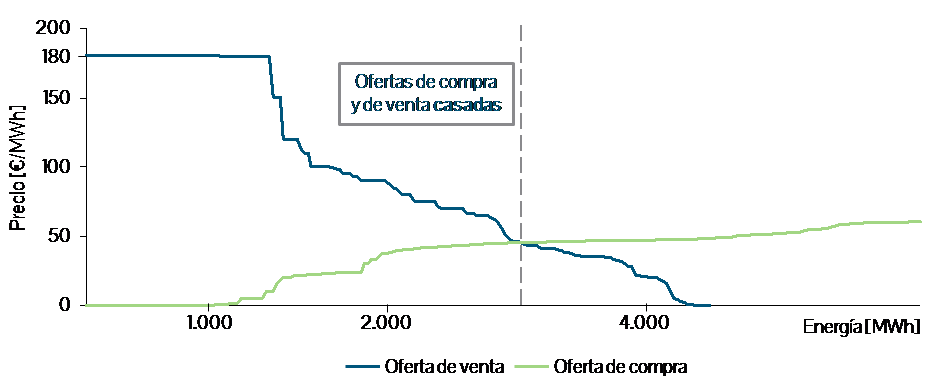

De esta forma, las centrales de generación eléctrica ofrecen su generación horaria a un precio creciente, comenzando por las tecnologías más baratas, y el precio donde se crucen la curva de oferta y demanda será adjudicado a todos los proyectos. Esto conlleva que en cada tramo horario se pueda producir un precio diferente, así como un mix de generación distinto, y esto así durante todos los días de un año.

A pesar de que la anterior regulación española solo permitía un rango de precios entre 0-180€/MWh (como muestra la gráfica anterior), la regulación actualmente vigente, acorde a la normativa comunitaria europea, ha ampliado la horquilla entre -500 y 3.000€/MWh, por lo que es posible que se den desde precios negativos hasta otros superiores a los que actualmente se están viendo en el mercado.

Impacto positivo de las renovables en la formación del precio

Tal y como se ha indicado anteriormente, actualmente las tecnologías de generación renovable como eólica y solar fotovoltaica, cuyos costes variables de generación se han reducido significativamente, permitirían una reducción del precio del pool en los próximos años si incrementan su potencia instalada y por tanto su producción eléctrica. Además, al tratarse de tecnología que no emiten CO2, y por tanto no son contaminantes, permiten cumplir con los objetivos de descarbonización y transición energética que se han fijado en el conjunto de la Unión Europea, y en concreto en España. Es por ello que actualmente reciben un respaldo y fomento para su desarrollo, construcción y explotación por parte de los distintos organismos regulatorios españoles.

Como se llega al precio minorista que paga el consumidor final

Como se ha comentado, el precio que pagamos cualquier consumidor final de electricidad tiene en el precio pool un elemento relevante, pero no es el único componente del mismo. Además del precio mayorista, hay que considerar:

- Peajes y cargos: se trata de un componente fijo de la factura final, vinculada bien a la potencia contratada (el máximo consumo que se puede disponer por hora) o al consumo realizado.

Los peajes hacen referencia a la remuneración de la red necesaria para facilitar el consumo en el hogar. Esto incluye la red de transporte en alta tensión, gestionada por Red Eléctrica de España, y la red de distribución en media y baja tensión, propiedad de las compañías eléctricas integradas (Endesa, Iberdrola…).

Los cargos hacen referencia al resto de costes asociados al sector eléctricos, pero no directamente relacionados con el suministro. En esta partida se engloban las primas a las renovables y cogeneración de los regímenes retributivos específicos (previas a 2012 o subastas posteriores), los repagos del déficit de tarifa (deuda histórica acumulada hasta 2013), los sobrecostes de generación en territorios no peninsulares (Baleares, Canarias, Ceuta y Melilla) y una amalgama de costes menores que se cubren con la factura eléctrica.

- Fiscalidad: se trata de una partida independiente, que aplica a la totalidad del coste de electricidad para el consumidor (tanto precio mayorista como peajes y cargos). Además del IVA que grava todas las transacciones de consumidores, y que está transitoriamente reducido al 10% (hasta el 31 de marzo de 2022); existe un impuesto especial eléctrico que grava con un 5,11% adicional el total de la factura (y que también está transitoriamente reducido al 0,5%).