1. A&G y Lombard Intl. lanzan un nuevo vehículo de diferimiento más flexible 2. El Venture Capital europeo: una gran oportunidad4 min read

Tiempo de lectura: 3 minutos1. A&G ofrece junto a Lombard International Assurance un nuevo vehículo de diferimiento con más flexibilidad

Texto: Pablo Peciña, Associate Director – Wealth Planning, Wealth Structuring Solutions, Lombard International Assurance

A principios de 2019, en colaboración con A&G Banca Privada, lanzamos un nuevo seguro de vida unit-linked denominado “Inversión Dinámica 2.0”.

Este producto permite a nuestros clientes invertir en más de 100 fondos de inversión preseleccionados por A&G, así como en cestas de activos gestionadas por dicho banco. Los clientes eligen personalmente las inversiones que más se adaptan a su perfil de riesgo y estrategia inversora, pudiendo cambiar la selección realizada en cualquier momento.

El universo de fondos de inversión -incluyendo ETFs- que los clientes pueden escoger, da acceso a una selección de fondos monetarios, de renta fija, renta variable, mixtos y de inversión alternativa, de más de 60 gestoras distintas, tanto nacionales como internacionales.

Las cestas de activos en las que nuestros clientes pueden invertir están en su totalidad gestionadas por A&G Banca Privada, pudiendo ser desde mandatos de gestión enfocados en uno o varios mercados, a otras más diseñadas para una clientela sofisticada con una estrategia de inversión que puede incluir la gestión de activos alternativos (por ej. capital riesgo).

Esta solución permite dotar a nuestros clientes de una gran flexibilidad para realizar una planificación financiera, fiscal y sucesoria adaptada a su situación personal y familiar. Con este nuevo vehículo se da acceso a los a clientes a un instrumento para que diseñen y organicen la transmisión de su patrimonio como deseen; pudiendo introducir cláusulas que regulen situaciones familiares complejas, restricciones de acceso al patrimonio para beneficiarios de corta edad, etc. Además permite que cada cliente pueda tomar decisiones de inversión y desinversión sin que por ello se generen rentas sujetas al IRPF hasta que éste decida disponer de su dinero.

Esta variedad en la selección de activos y el hecho de que sean los clientes los últimos decisores sobre su inversión, ofreciéndoles la posibilidad de invertir con una estrategia más conservadora o más agresiva dependiendo del momento del ciclo, así como proveyéndoles de la flexibilidad necesaria para seleccionar el tipo de activo por su potencial de revaloración, no condicionando sus decisiones de inversión por razones fiscales, convierten a este nuevo vehículo en una solución diferencial.

2. El Venture Capital europeo: una gran oportunidad

Texto: José del Barrio, socio fundador de Samaipata VC.

La tecnología está reinventando el mundo, y lo está haciendo creando valor

Por medio de la tecnología, las startups (compañías tecnológicas de reciente creación) están redefiniendo completamente la forma en la que vivimos y trabajamos, desarrollando nuevas formas de comunicación y comercio, reinventando el transporte y la movilidad urbana, digitalizando la medicina y la educación, automatizando procesos, implantando nuevas formas de propiedad, etc.

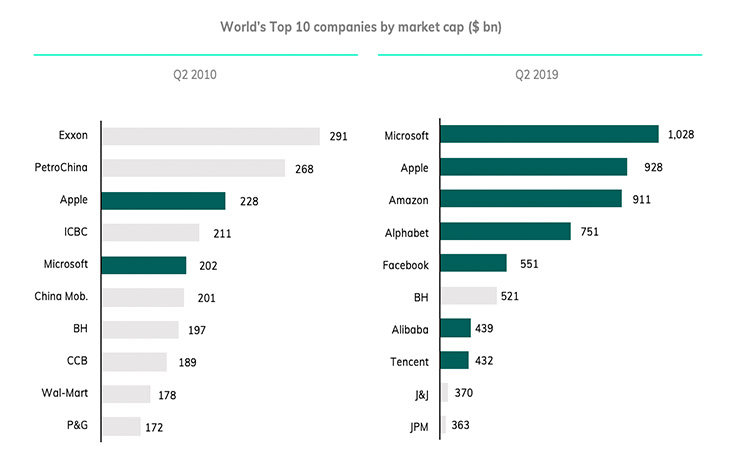

De esta manera, las startups están creando un inmenso valor y redefiniendo los mercados financieros: en 2010 sólo dos de las 10 compañías con mayor capitalización bursátil del mundo eran tecnológicas (Apple, Microsoft); hoy, las cinco empresas de mayor capitalización bursátil en el mundo son compañías tecnológicas (Microsoft, Apple, Amazon, Alphabet, Facebook).

Gran parte del valor creado por startups se genera pre-IPO y es capturado por los fondos de Venture Capital

Las startups están generando cada vez más valor y más rápido. En 2016 había 127 unicornios (startups no cotizadas de +$1bn valoración); en 2018 ese número se había multiplicado por 2.3x hasta 295.

Y no sólo se están multiplicando los unicornios, sino que se está acortando el tiempo que necesitan las startups para alcanzar valoraciones de +$1bn. En 1980 el tiempo mínimo para que una empresa tecnológica llegará a $10bn de valoración era de 25 años y pasaba necesariamente por salir a Bolsa; en 2015 Snap Inc alcanzó la categoría de decacornio (valoración +$10bn) 3 años después de su nacimiento y 2 años antes de convertirse en compañía cotizada. Uber, Lyft, Dropbox, Snapchat, Airbnb, Stripe, etc., son ejemplos de startups tecnológicas que han alcanzado una valoración de +$10bn antes de salir a Bolsa. De hecho, las dos últimas no son todavía cotizadas, y su valoración supera los $35bn.