Seguro de vida Unit-link, un castillo en Luxemburgo4 min read

Tiempo de lectura: 3 minutosTexto: Francisco González, Director de Asesoramiento Patrimonial de A&G Banca Privada

La figura del Unit-link, es decir, del Seguro de Vida vinculado a un fondo de inversión o a una determinada cartera de activos, tiene algo más de 20 años de historia en el mercado español. Se encuentra ampliamente difundida no solo en los países anglosajones y centroeuropeos que son nuestro entorno de referencia, también en las grandes economías asiáticas.

Su configuración como vehículo de inversión ha venido definida fundamentalmente bajo el prisma del legislador tributario y el criterio de la Dirección General de Tributos (DGT), más que por la propia normativa aseguradora, que en cualquier caso lo contempla entre los tipos de contratos clasificados como Seguros de Vida, sin lugar a dudas.

En estos dos párrafos se encuentran los tres pilares que argumentan la contratación de un Unit-link para un cliente de Banca Privada:

1- Pr otección patrimonial; característica propia del contrato de seguro de vida, basada en aspectos como la inembargabilidad e intangibilidad por terceros del valor económico de la póliza, que impide obligar al tomador a rescatar anticipadamente y a la aseguradora a abonar a persona distinta de los beneficiarios en circunstancias diferentes a las estipuladas en el contrato, acompañada de una discreción y privacidad siempre valoradas, y de ser un valioso instrumento de ordenación del patrimonio personal hacía la siguiente generación o a quien interese favorecer.

otección patrimonial; característica propia del contrato de seguro de vida, basada en aspectos como la inembargabilidad e intangibilidad por terceros del valor económico de la póliza, que impide obligar al tomador a rescatar anticipadamente y a la aseguradora a abonar a persona distinta de los beneficiarios en circunstancias diferentes a las estipuladas en el contrato, acompañada de una discreción y privacidad siempre valoradas, y de ser un valioso instrumento de ordenación del patrimonio personal hacía la siguiente generación o a quien interese favorecer.

2. Gestión activa; imprescindible poder componer una cartera que sirva de solución idónea y flexible, adaptable al entorno financiero de cada momento acorde con la estrategia de inversión individual.

3. Fiscalidad atractiva; y nítida, donde las rentas se integrarán en la base imponible del ahorro con diferimiento fiscal. Se dota al inversor del mecanismo de control de rentas, de enorme valor para regular no solo el impacto en el IRPF sino también en el Impuesto sobre el Patrimonio.

3. Fiscalidad atractiva; y nítida, donde las rentas se integrarán en la base imponible del ahorro con diferimiento fiscal. Se dota al inversor del mecanismo de control de rentas, de enorme valor para regular no solo el impacto en el IRPF sino también en el Impuesto sobre el Patrimonio.

Fue en el año 2003 cuando la DGT atiende la consulta sobre las obligaciones fiscales, materiales y formales que debe cumplir una entidad luxemburguesa que desea comercializar en España, en régimen de Libre Prestación de Servicios (LPS), un producto de seguros de tipo Unit-link.

En este sentido, la elección de una compañía aseguradora luxemburguesa aporta la seguridad económica y jurídica propia de un Estado miembro fundador de la Unión Europea, que cuenta con la renta per cápita mas elevada del mundo y la calificación máxima (AAA), otorgada por las tres principales agencias de calificación crediticia. Esta realidad aleja el populismo mal entendido. Efectivamente, son tiempos donde el pilar A predomina sobre el B o C en la cabeza del inversor, no siempre ha sido así, pero ahora toca.

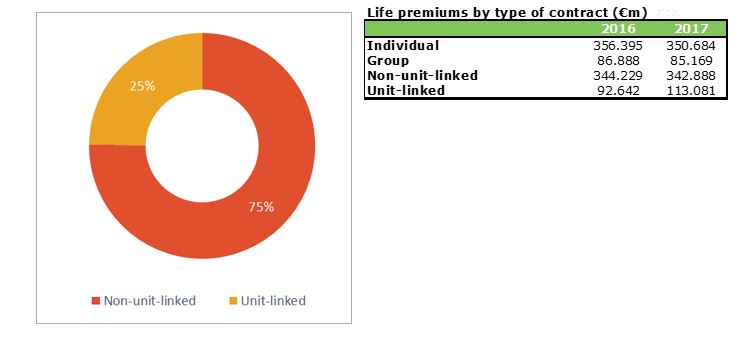

Con esta perspectiva, no hay nada más europeo que elegir un aceite español, un coche alemán o canalizar el ahorro a largo plazo a través de un Unit-link luxemburgués. El volumen de los Seguros de Vida en Europa ronda los 746.000 Millones €, en primas desembolsadas. En 2017, un 25% de las primas fue a parar a Seguros de Vida tipo Unit-link, esto da una idea del volumen y profundidad de este mercado, absolutamente habitual para inversores europeos y globales.

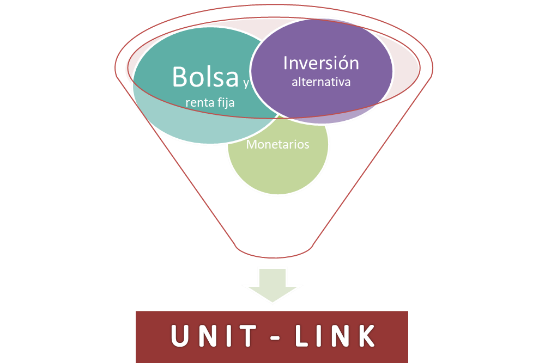

Desde el punto de vista de la gestión y la construcción de carteras, en A&G vemos cada vez más el lugar que va encontrando la inversión alternativa (por ejemplo, fondos de inversión en capital riesgo, en renovables, en inmobiliario especializado, es decir en ideas no tradicionales), simplemente por la consistencia para obtener resultados en momentos donde ciertos activos de inversión tradicionales sufren. Un asset allocation que contemple ambas categorías estará más cerca de alcanzar los objetivos de rentabilidad previstos, especialmente a largo plazo.

Haciendo un símil, si se trata de construir un castillo destinado a proteger nuestro patrimonio de los elementos (también meteorológicos), con un objetivo de largo plazo mientras genera rentabilidad y difiere impuestos, ya tenemos la ubicación de la roca (Luxemburgo) y los planos del edificio (Unit-link), tan solo falta amueblarla con un estilo acorde a los tiempos que corren, les proponemos que piensen en:

- Seleccionar un activo o una cartera de activos fijos, o

- Definir un perfil de inversión, o

- Gestionar activamente una cartera de Fondos UCITS combinada con ideas de inversión alternativa, sirvan de muestra fondos como Bluemar (long short mercados globales), Carlisle (life settlement), Seaya Ventures (Venture capital), A&G Renewables Iberian Solar (fotovoltaico), cuya estrategia estaremos encantados de compartir con usted.

No olvidemos que es el inversor quien asume el riesgo financiero derivado de la evolución de su inversión, y por tanto se le concede la libertad de elegir el tipo de cartera o su composición, llegando incluso a otorgarle la capacidad para gestionarla -ordenar compras y ventas- en ciertos casos; cuando se componen de fondos UCITS y de cestas de inversión alternativa, por ejemplo.