Mercado PRE-IPO: Optimizando el Riesgo/Retorno de la Renta Variable4 min read

Tiempo de lectura: 3 minutosTexto: Ricardo Paz, Socio de EBN Capital SGIIC

Podemos decir, sin temor a equivocarnos, que el mayor cambio estructural experimentado en la última década por el mercado de renta variable americano, el más profundo, avanzado y eficiente de todos los mercados de renta variable mundial, ha sido la aparición del mercado de renta variable privada PRE-IPO (en español, PRE-OPV, en referencia a las fases de financiación y crecimiento de las compañías en los años justo anteriores a su salida a bolsa).

Hasta los comienzos de este siglo, la financiación del capital de las compañías americanas se podía dividir en dos fases claramente diferenciadas: en sus fases iniciales, cuando eran sólo ideas o compañías de reciente creación, la financiación provenía de los fondos de venture capital o capital semilla. Pasados unos 4 ó 5 años de media, una vez habían demostrado que tenían éxito con sus productos y podían seguir creciendo, acudían a la salida a bolsa para conseguir unos volúmenes de financiación sólo disponibles con los grandes inversores institucionales (fondos de inversión, fondos de pensiones y fundaciones) y también para dar liquidez a sus empleados y oportunidad de salida a los inversores iniciales de capital semilla.

Esto ha cambiado a lo largo de este siglo y, más significativamente, en la última década, gracias a un proceso simbiótico entre los grandes inversores institucionales (a través del capital semilla o de forma directa) y las compañías privadas:

- Por un lado, los institucionales y planes de pensiones han aumentado su exposición a productos alternativos para poder aprovechar las oportunidades de los mercados privados, que destacan por retornos mucho más elevados que los mercados públicos.

- Por otro, las compañías privadas, gracias a la proliferación del capital semilla y la aparición de nuevos fondos capaces de liderar rondas de cientos de millones de dólares, han ido retrasando sus salidas a bolsa, que no hay que olvidar tienen importantes inconvenientes como son el escrutinio regulatorio, la pérdida de control sobre la gestión, o los tediosos procedimientos de información a inversores, centrándose así en perseguir su visión y hacer crecer el negocio sin distracciones.

Como consecuencia de todo ello, el período medio de existencia privada de las compañías americanas se ha extendido hasta 9 años; esto es, cada vez salen más tarde a bolsa, si es que llegan a hacerlo y, sobre todo, la mayor parte del crecimiento y creación de valor para el accionista se ha trasladado desde la bolsa al mercado privado.

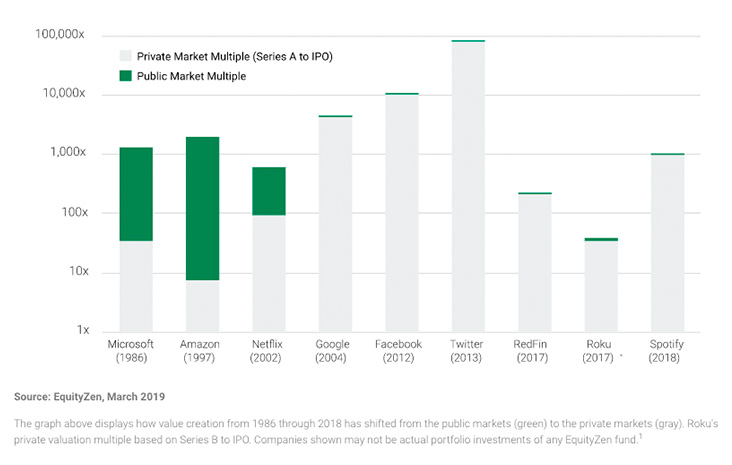

En el siguiente gráfico podemos observar la evolución del porcentaje de los retornos que se producen en la etapa privada de la vida de una compañía, y los que llegan a las manos de los inversores en mercados públicos. Los mayores retornos para los accionistas de Facebook o Google tuvieron lugar en mercados privados, en vez de los públicos como sucedía anteriormente en empresas como Microsoft o Amazon. Cuando Facebook debutó en bolsa en 2012, la empresa ya había obtenido más de mil millones de dólares de financiación y la mayor parte de la creación de valor se quedó en manos de los inversores privados.

En las últimas OPVs de 2019 podemos observar un desproporcionado desequilibrio entre los retornos obtenidos por los últimos inversores en mercados privados, y aquellos que acudieron a la OPV (oferta pública de venta o salida a bolsa). Por ejemplo, los últimos inversores privados de la empresa de seguridad privada Crowdstrike han ganado un 200% con su inversión mientras que aquellos que acudieron a la OPV “solo” un 47%. En otros casos, como la emblemática Slack, los inversores de la OPV han perdido un 13%, mientras que los últimos privados han doblado su inversión en apenas 12 meses.

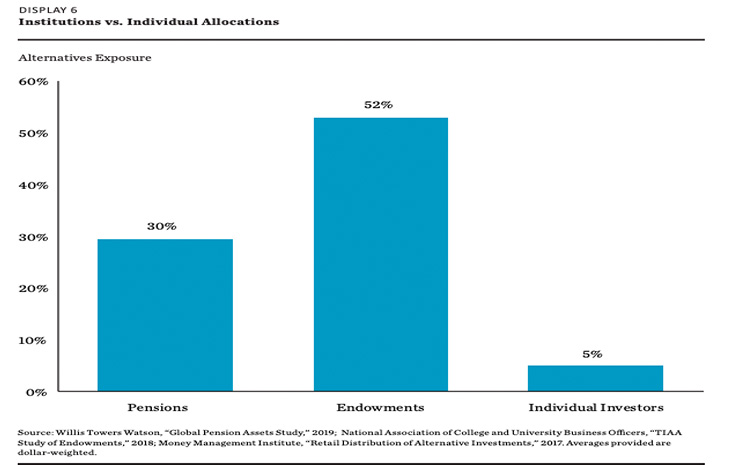

Los grandes ganadores, en los últimos años, de este mercado PRE-IPO han sido los fondos de capital semilla y, sobre todo, las instituciones (fondos de pensiones, fundaciones, etc) que han aumentado significativamente su exposición a producto alternativo, mientras que el inversor particular apenas ha participado de este movimiento (ver gráfico).

Existe tanta diferencia entre la exposición de los endowments (fundaciones), y los inversores individuales principalmente por dos motivos:

- Los fondos de pensiones y endowments se aprovechan de sus largos horizontes de inversión y su mayor tolerancia a la iliquidez, para tomar posiciones más agresivas, y conseguir mejores retornos.

- Las mejores oportunidades en mercados privados son altamente restrictivas y de difícil acceso, por lo que existen muy pocos productos que permitan a pequeños inversores acceder a estas compañías, y menos aún de construir un portfolio debidamente diversificado.

Los fondos EBN PRE-IPO permiten tener exposición a esta estrategia de inversión. Se trata del único fondo de su clase en Europa, y el equipo gestor de EBN y su asesor Ignacio Vilela llevan invirtiendo en el capital privado de compañías tecnológicas americanas líderes mundiales en sus respectivos segmentos desde 2013, con resultados contrastados.